Los latinos y otras minorías en Estados Unidos han recurrido a veces a métodos tradicionales de ahorro de dinero fuera del sistema bancario formal. El impacto económico de la pandemia de coronavirus podría estimular un renovado interés en esos clubes de ahorro.

Por BBC News

Cuando Hilda Robles recuerda sus primeros años en Estados Unidos, se le llenan los ojos de lágrimas.

“Lloré e incluso quise irme en un momento porque me sentía sola”, dice. “Le pedía ayuda a la gente y no me podían ayudar porque no entendían español y yo no entendía inglés”.

Cuando llegó a San Antonio, Texas, hace unos 20 años, incluso cosas diarias como ir al trabajo o ir al médico eran proezas de diplomacia bilingüe y planificación logística: no tenía automóvil, no hablaba inglés y no contaba con casi nadie a quien pedir ayuda.

Abrir una cuenta bancaria le parecía imposible. “Cuando entré en un banco por primera vez, me dijeron que no podía abrir una cuenta bancaria porque no tenía número de seguro social”, dice.

“Alguien me habló de un banco donde podía abrir una cuenta sin número de seguro social, pero la barrera del idioma no me dejó ir”.

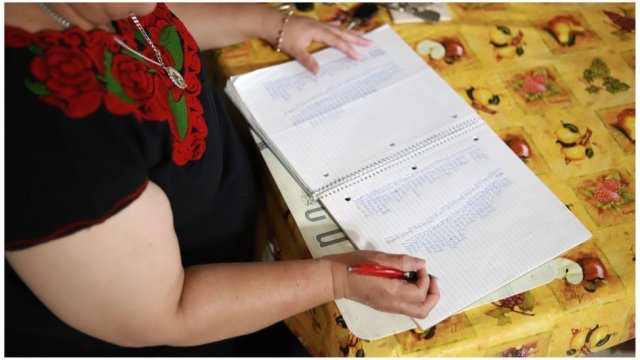

Así que Robles, de 49 años, tomó un camino diferente: comenzó una tanda -un grupo de ahorro informal que es popular en América Latina- con sus parientes.

Los participantes contribuyen cada uno con una suma fija a un fondo común de dinero de forma regular y periódica, y la suma global va a un miembro en cada ronda hasta que todos reciben su pago.

Esto significa que los miembros recuperan lo que aportaron durante el transcurso del plan, pero al obtenerlo todo junto de una vez, el dinero se puede utilizar para compras, inversiones o pagos de deudas que de otro modo no se podrían permitir.

Los miembros que obtienen su “tanda” al inicio están recibiendo efectivamente un préstamo sin intereses, mientras que aquellos que reciben el suyo más tarde en el ciclo están básicamente retirando una cantidad de efectivo “ahorrado”.

Con los US$5.000 que recibió, Robles compró su primer auto.

Sus parientes y amigos en el grupo de ahorro pudieron hacer depósitos para comprar casas, pagar colegiaturas universitarias y ahora, en medio de la pandemia covid-19, sobrevivir cuando han estado sin trabajo o con alguien familiar enfermo.

Desde ese primer grupo de ahorros hace 14 años, Robles los ha dirigido continuamente con solo unos meses de descanso para organizar el siguiente.

“Me da mucha alegría ver a la gente alcanzar sus metas gracias a las tandas sin tener que ahogarse en deudas por préstamos”, dice. “Es una prueba de que entre nosotros, los hispanos, podemos salir adelante aquí”.

Inseguridad financiera

Los hispanoamericanos no están solos en el uso de este antiguo mecanismo de ahorro, que tiene paralelos en todo el mundo y es conocido generalmente como asociaciones rotativas de ahorro y crédito, o roscas.

En México se las conoce popularmente como tandas, pero en otras partes del mundo se llaman huis, susus o comités de votación. Las comunidades de inmigrantes continúan llevando a cabo esta práctica en Estados Unidos.

Con los problemas económicos generados por la crisis de salud pública causada por la pandemia de covid-19, para algunas familias los métodos tradicionales de ahorro fuera del sistema bancario se han convertido en un salvavidas, especialmente para las comunidades de inmigrantes que se han visto muy afectadas y tienen poco acceso a las principales fuentes de capital.

El acceso financiero y la seguridad en Estados Unidos se han convertido en un tema de discusión cada vez más urgente en 2020. Incluso antes de la pandemia, este país estaba detrás de otros países ricos en lo que respecta al acceso al dinero y al crédito.

Cerca del 7% de los estadounidenses mayores de 15 años no tenían ningún tipo de cuenta bancaria en 2017, en comparación con menos del 1% de los canadienses y menos del 4% de los británicos, según el Banco Mundial.

Una cuarta parte de los adultos estadounidenses, más de 80 millones de personas, estaban “no bancarizados” o “sub-bancarizados”, lo que significa que no tienen cuentas en absoluto o que se ven obligados a utilizar servicios alternativos, además de los bancos tradicionales, para tener suficiente acceso financiero para poder cumplir con sus objetivos u obligaciones.

Los hogares con más probabilidades de caer en estas dos categorías son negros o hispanos, carecen de calificaciones universitarias o son pobres. Para acceder a préstamos, a veces deben recurrir a opciones de préstamos no bancarias, como prestamistas de día de pago o usureros.

Para continuar leyendo, haga clic en el siguiente link.